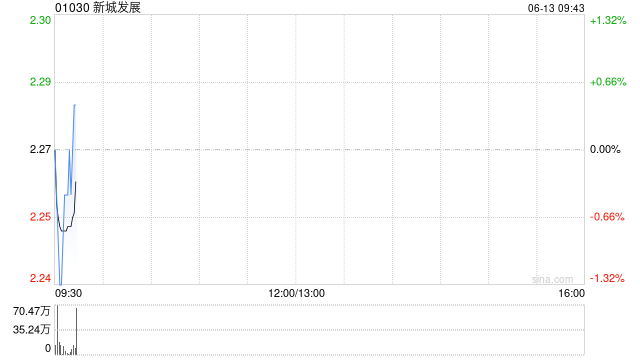

新城发展(01030)发布公告,于2025年6月12日,本公司与国泰君安证券(香港)有限公司、海通国际证券有限公司、Citigroup Global Markets Limited、中信里昂证券有限公司、招银国际融资有限公司、中信银行(国际)有限公司、淞港国际证券集团有限公司、DBS Bank Ltd.及龙石资本管理有限公司(作为初始买方)就发行及销售于2028年到期的本金总额3亿美元11.88%优先票据(票据)(票据发行)订立购买协议。

票据发行所得款项总额将约为2.94亿美元。本公司拟将票据发行所得款项净额用于为同步购买要约提供资金。

预期票据发行将于2025年6月26日完成。

发表评论

2025-06-13 17:15:25回复

2025-06-13 21:34:33回复

2025-06-13 16:18:28回复

2025-06-13 14:52:42回复

2025-06-13 20:20:43回复